Una de las principales dificultades para el crecimiento de las empresas es la falta de capital, lo que se traduce en problemas de liquidez, de inventario y hasta de personal, ya que esta es una barrera incluso para la contratación. Si bien hoy existen diferentes instrumentos financieros que facilitan su acceso, podemos decir que el factoraje financiero se está convirtiendo en uno de los favoritos en el sector de las empresas que exportan.

En esta nota te vamos a explicar un poco más sobre el factoraje y cómo puedes utilizarla para sacarle todo el provecho y seguir creciendo sin fronteras.

¿Qué es el factoraje?

De acuerdo a la Asociación Mexicana de Factoraje Financiero y Actividades Similares (AMEFAC), se define de la siguiente manera:

“Es una alternativa que permite disponer anticipadamente de las cuentas por cobrar. Mediante el contrato de factoraje, la empresa de factoraje financiero pacta con el cliente en adquirir derechos de crédito que éste tenga a su favor por un precio determinado, en moneda nacional o extranjera, independientemente de la fecha y la forma en que se pague”.

En otras palabras, el factoraje es una herramienta que le permite a las empresas vender sus facturas por cobrar, a una institución financiera.

Dicha empresa de factoring tiene el objetivo de adelantar el valor de las facturas pendientes de forma inmediata. De esta manera, las empresas pueden obtener el capital financiero de una manera más rápida sin la necesidad de acudir a una entidad bancaria, la cual exige mayores periodos de espera.

Por lo anterior, esta solución se ha posicionado como uno de los mejores mecanismos de financiamiento a corto plazo que apoya el crecimiento económico, obteniendo el pago anticipado de las cuentas por cobrar y convirtiendo las ventas a crédito en ventas de contado.

¿Cómo funciona el factoraje financiero?

Una vez que la empresa solicita a su cliente la factura por la venta es cuando podemos comenzar a realizar la solicitud del capital. Para que el adelanto suceda, se propone una comisión sobre la línea de crédito, misma que será de utilidad para la empresa que brinda esta solución.

En ese momento y luego de haber negociado las condiciones, se realiza la firma del contrato, en la que ambas partes acuerdan el porcentaje a adelantar y el plazo en el que se deberá realizar el pago del resto de la factura. Muchas entidades financieras suelen adelantar entre un 80% y 90% del valor de las facturas, por lo que el resto del pago se otorga una vez que el cliente hace el depósito completo de la cantidad, mismo que se transfiere menos la comisión anteriormente mencionada.

Es importante que sepas que estas entidades ofrecen dos tipos de factoraje según las necesidades de las empresas, recuerda que esto dependerá de la cobertura y las condiciones bajo las cuáles se firma el contrato.

¿Qué tipos de factoraje existen?

Factoraje con recurso

Este servicio se solicita cuando la empresa es quien decide asumir la obligación por el pago de la deuda, en caso de que se presente un impago por parte de su cliente. La entidad financiera se protege por el incumplimiento y la empresa solicitante es quien asume la responsabilidad del mismo.

Factoraje sin recurso

En este caso la empresa de factoraje asume todos los riesgos de impago, permitiéndole a la empresa solicitante no verse en la obligación de responder ante su cliente deudor, y es la financiera quien se encarga de la responsabilidad de los cobros gracias a la garantía de seguro de crédito comercial involucrado.

Este último es uno de los servicios más utilizados por las empresas a nivel global, ya que ceden el riesgo de impago a las entidades financieras, mientras que se recupera una cantidad considerable de la venta y continúan con sus obligaciones sin tener que cambiar los objetivos comerciales o ventas con otros clientes.

Debido a esto los exportadores pueden incrementar el volumen de su mercancía sin sacrificar su capital.

Elegir una alternativa como el factoraje sin recurso, te permitirá enfocar tus esfuerzos y capital en los recursos que sean indispensables para tu empresa, las entidades financieras serán las que se preocupen por realizar la labor de cobranza.

¿Cuándo se usa el factoraje?

Si bien es cierto que no todos los servicios de financiamiento funcionan para las empresas, el factoraje es indispensable para exportadores e importadores, ya que es una herramienta en la que puedes destinar el capital hacia otros recursos y obtener un crecimiento considerable en muy poco tiempo.

Es por esto que nuestra recomendación es utilizar el factoraje después de haber entablado negociaciones estables con tus clientes y luego de haber evaluado la facilidad de pago que tienen con tu empresa. Esto te permitirá identificar qué clientes son constantes en sus pagos y aquellos que necesitan plazos para poder adquirir tus bienes o servicios.

Beneficios del factoraje financiero

Cero riesgos de impago

Elegir una alternativa como el factoraje sin recurso, te permitirá enfocar tus esfuerzos y capital en los recursos que sean indispensables para tu empresa, las entidades financieras serán las que se preocupen por realizar la labor de cobranza.

Plazos de pago flexibles

Dale la oportunidad a tus clientes de acceder a tus productos o servicios incluso cuando no pueden realizar pagos de contado. Ofrecer ventas a crédito te abrirá las puertas a un público que desee incluso ventas de mayor volumen a largo plazo.

Rapidez

Una de las ventajas favoritas de los clientes de esta herramienta.

Tendrás la oportunidad de obtener liquidez financiera de forma ágil sin tener que esperar extensos periodos de aprobación, lo que sí ocurriría con una entidad bancaria.

Tecnológico

Sin filas, tiempos de espera o respuestas luego de dos meses. El factoraje puede solicitarse de forma 100% digital y desde la comodidad de tu smartphone, tablet o computadora. La liquidez estará para ti al alcance de un clic.

Libertad financiera

Por último, el capital recibido se puede usar para cubrir cualquier necesidad. Al no ser un préstamo o un crédito, puede ser utilizado tanto para producción como para gastos operativos.

Ventajas del factoraje con Mundi

Si algo debes saber sobre Mundi es que somos una de las mejores empresas de Nuestro servicio es 100% digital, por lo que podrás realizar la solicitud desde cualquier dispositivo y brindamos servicio a empresas exportadoras de forma nacional.

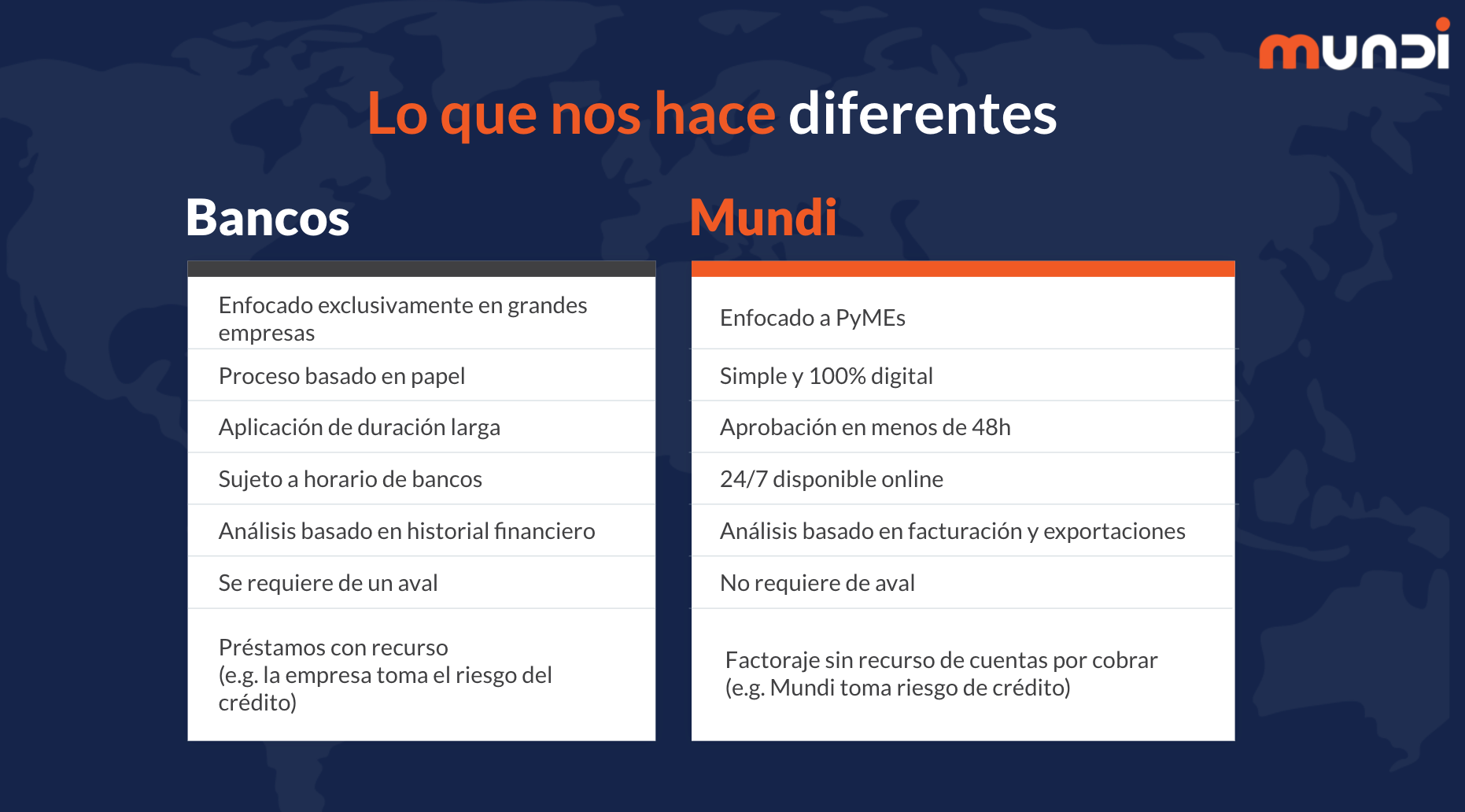

Por ello, a continuación te compartimos algunas de las ventajas de trabajar con Mundi a diferencia de un servicio bancario tradicional:

Hoy sabemos que nuestros clientes que han utilizado factoraje financiero han crecido hasta un 40% en solo tres meses, lo que nos brinda la posibilidad de garantizar que esta solución es imprescindible para la sostenibilidad económica y el mejor desempeño de las empresas a futuro.

Te invitamos a realizar tu solicitud en mundi.io y descubrir una herramienta a la medida para el crecimiento de tu empresa internacionalmente.